La situación de deterioro la fruticultura a nivel nacional se ha agravado en los últimos años sin que, hasta el momento, se vea una decisión de los responsables competentes en esta área por llevar adelante las políticas públicas integrales a fin de cambiar el rumbo de esta decadencia.

Menciona que existen muchos factores que han contribuido a este deterioro, pero enfatiza en la ausencia de un Proyecto Nacional Frutícola.

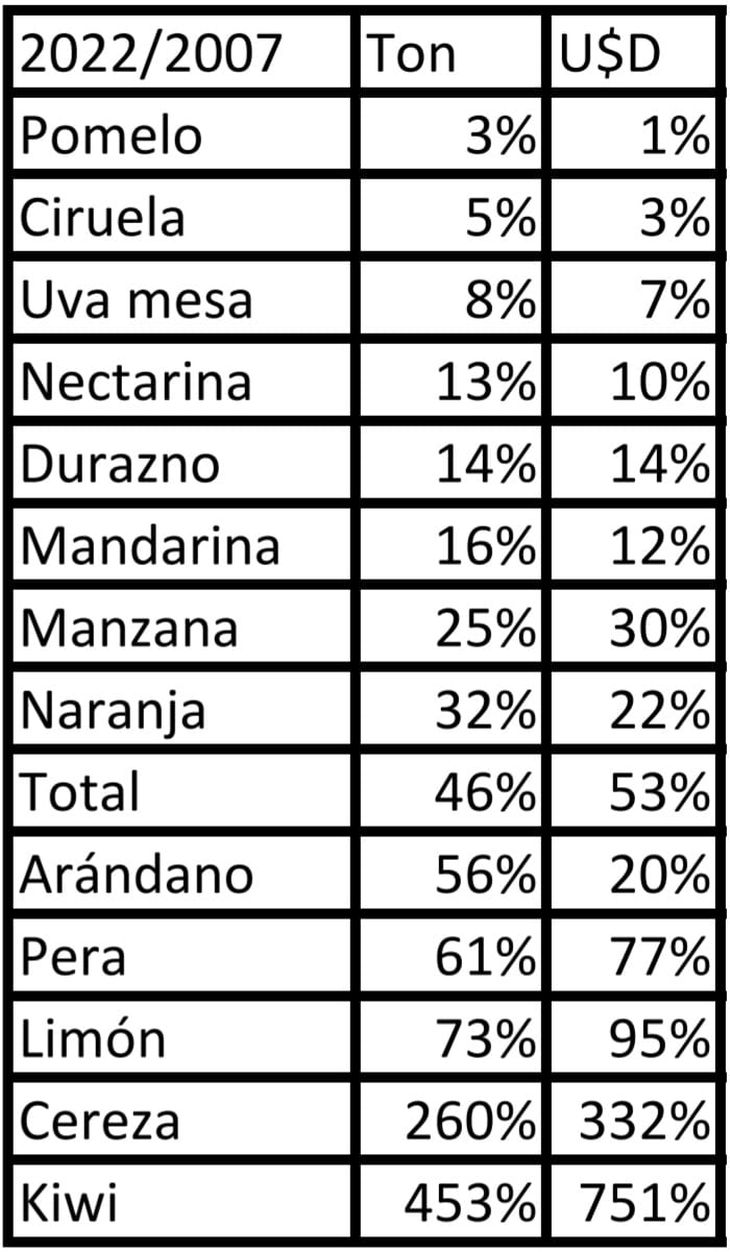

En una comparación realizada por +P con datos del Indec muestra una disminución de las exportaciones de frutas frescas con excepción de cerezas y kiwis, destacándose por su magnitud las frutas de carozo, manzanas, mandarinas, pomelos y uva de mesa.

Comparación de exportaciones del año 2022 en porcentaje respecto del año 2007 (Fuente: Indec Comex)

Como se ve en este cuadro en el año 2022 se exporto solo el 3% de pomelo respecto al 2007 con una pérdida del 97% y en manzanas se exporto el 25% respecto al 2007 con una disminución del 75%, las excepciones son cereza (incremento del 260%) y kiwi (incremento del 453%)

En general, la escala de las producciones frutícola argentinas ha quedado relegada, en cantidad y/o calidad, frente a nuestros competidores del hemisferio sur, como Perú, Chile, Sudáfrica y Nueva Zelanda

Por otro lado, han disminuido los destinos de nuestra fruta fresca reemplazando destinos de mayor poder adquisitivo por mercados de menor precio y calidad. Por otro lado, tampoco se han incrementado los envíos al mercado interno que, debido a la distorsión de precios en dólares oficiales, son más atractivos que los mercados externos. Así por ejemplo un durazno o nectarina se comercializo en el Mercado Central de Bs As a 2.15 dólares oficiales por kilo mientras que la exportación promedio del año 2023 fue a 0.72 dólares por kilo

En cuanto a la producción de frutales de pepita el mayor deterioro se ha producido en manzanas sector que paso de exportar más de 270 mil toneladas a menos de 70 mil en los últimos dos años mientras que los envíos a mercado in terno se mantienen alrededor de las 250 mil toneladas.

Asimismo, como se menciona en una nota de +P se han perdido 43 mercados ya que se pasó de 59 destinos en el año 2007 a 16 mercados en el 2022

Las exportaciones de peras aún se mantienen en promedio alrededor de las 320 mil toneladas, aunque llegaron a ser de 470 mil en el año 2007 y el mercado interno oscila alrededor de las 100 mil toneladas. De manera similar a la mayoría de los países del mundo es difícil incrementar notoriamente el consumo per cápita en peras.

Lamentablemente el panorama a futuro para la pera parece agravarse ya que hay muchos productores que están erradicando sus plantaciones debido a los pobres precios logrados los cuales en general no cubren los gastos de producción y mucho menos los costos.

¿Cuáles son las perspectivas para las producciones de pepita en el Valle?

Para intentar analizar las perspectivas para las producciones de pepita hay que citar previamente algunas de las causas del deterioro producido y remover las trabas al desarrollo de una fruticultura sustentable. Un punto importante es la ausencia de un Proyecto Nacional Frutícola enfatizando que las siguientes causas han incentivado el “fruticidio”:

– Escasas Políticas Públicas que promuevan inversiones y se mantengan en el mediano y largo plazo; esto es esencial cuando se trata de producciones frutícolas.

– Política macroeconómica que, a través de un valor artificialmente bajo del dólar de exportación, no ha incentivado la exportación, manteniendo los envíos al mercado interno el cual está protegido de las importaciones.

– Falta o escasez de créditos adecuados a la realidad de las inversiones en fruticultura las cuales llevan un tiempo entre la implantación y el inicio del recupero del capital.

– Dificultad para importar tecnologías, especialmente maquinarias.

– Política impositiva inadecuada con impuestos distorsivos para la exportación como IVA, impuesto al cheque, Ingresos Brutos, etc.

– Además, y teniendo en cuenta que es una actividad mano de obra intensiva, inadecuadas leyes laborales que incentivan el ausentismo y la accidentología e incrementan los costos de la ART sobre el total de la masa salarial.

– Como lo mostró el Relevamiento realizado por la Dirección de Cultivos Intensivos en el año 2017/2018 (Ministerio Agricultura y Ganadería de la Nación) hay poca voluntad del sector primario a integrarse, ya sea por individualismo o por falta de políticas públicas que promuevan el asociativismo. Esta escasa predisposición de integración también se manifiesta, de alguna manera, en el sector empresario exportador, aunque en los últimos años se han llevado adelante algunas acciones comunes.

– Relación asimétrica en lo comercial entre los productores primarios y las empresas integradas las cuales de una u otra manera descargan sus ineficiencias en el otro sector.

Todo esto ha llevado a:

– Abandono o semiabandono de las explotaciones frutícolas sin que sean reemplazadas por otras actividades productivas. Esto produce tensiones en el tejido social y en las organizaciones e instituciones.

– Erradicación de peras y manzanas que pasaron, de 23.360 a 17.360 hectáreas entre el año 2008 y el 2022, con la consiguiente disminución de las toneladas producidas.

– Falta de integración de los jóvenes al proceso productivo incrementando de esta manera la edad promedio de los productores.

– Un tema que incide es la estructura familiar de las explotaciones frutícolas ya que una propiedad de 15ha era rentable durante cierto tiempo para una familia de 4 integrantes, pero al producirse las circunstancias de herencia por ahí nadie de la familia puede o quiere seguir en la actividad.

– Desaparición de numerosos productores especialmente en el segmento de pequeñas superficies (De acuerdo a Senasa, entre los años 2015 y 2022 hay 722 productores menos de los cuales 578 pertenecen a los que tienen 15ha o menos) Estos, deberían tener una política pública que les ofreciera, si lo desean, quedarse en la producción de cultivos como manzanas , almendras, avellanos, alfalfa, etc. tal como se propuso en un trabajo de la Dirección de Cultivos Intensivos en el 2018. Obviamente hay, en cada alternativa, un asunto de escala productiva y manejo de la comercialización.

Las perspectivas para manzanas son buenas en el mercado interno -especialmente para clones mejorados de Red Delicious y Granny Smith de buena calidad- ya que el consumo per cápita podría incrementarse en al menos un 100% pasando de los 5.5 a 6.0 actuales a los 11 o 12 kilos per cápita a futuro. La producción de manzanas podría, eventualmente, verse obligada a competir en el mercado interno con fruta proveniente de otros países.

En cuanto a las exportaciones, se podrían incrementar a partir de las variedades como Gala/Cripps Pink de buen color, tamaño y calidad, y Fuji para ciertos mercados mientras que el acceso a las nuevas variedades Club o Manejadas estará restringido solo a unas pocas empresas y con una superficie muy limitada. En este último caso, Argentina ha perdido la oportunidad de acceder a variedades propias ya que -a diferencia de Chile, Brasil, Nueva Zelanda o Australia- no se ha encarado programas de mejoramiento los cuales llevan entre 20 a 25 años conseguir nuevas variedades e introducirlas exitosamente en el mercado.

Las perspectivas para peras quedan prácticamente reducida a aquellos productores integrados a una cadena de exportación y cuya superficie y calidad de fruta hagan interesante su participación en esas cadenas integradas. Las tres variedades mas importantes de peras deberán ser manejadas de tal manera de introducirlas en ciertos mercados que estén acostumbrados a las mismas, compitiendo con calidad y aseguramiento de las condiciones organolépticas de las mismas evitando sobremadurez o falta de desarrollo de la madurez natural de las mismas.